この時期になると株主総会に関する話題が多くなりますが、その話題の中心的存在になっているのが財務諸表と言われる謎の数字が羅列されている表。

数字を見るだけで拒絶反応を起こす方は読む気すら起きないと思いますが、今回は文章中心なので是非見て行ってくださいね!?

財務諸表とは

財務諸表(Financial Statements)、英語表記を略してF/Sとも呼ばれますが、堅苦しく言うとこれは企業が外部へ報告するためのいくつかの会計報告書を纏めたもの、とされています。名前が「諸表」となっているのはこの為ですね。

もう少し砕けた言い方をすると、貸借対照表や損益計算書などを纏めて財務諸表と呼んでいます。

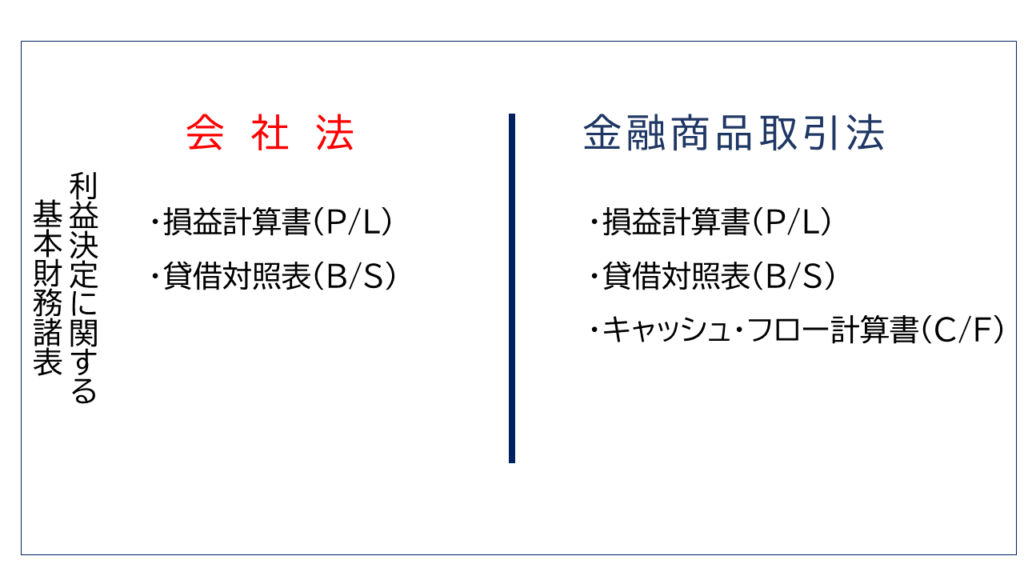

なお、財務諸表という呼び方は金融商品取引法における呼び方であって、会社法という法律においてはその財務諸表に相当するものを「計算書類」と呼ばれています。

中心的な書類は損益計算書と貸借対照表

そして財務諸表、計算書類にいて中心的な書類、利益決定における基本財務諸表と呼ばれるのが損益計算書と貸借対照表になります。財務諸表においては加えてキャッシュフロー計算書が組み込まれ、財務三表と呼ばれます。少し逸れますが公会計(地方自治体・官庁会計)では財務四表というものがあります。

他には株主資本(純資産の部)の変動を記録した株主資本等変動計算書なども財務諸表を構成する一つとなっています。

今回は損益計算書と貸借対照表、キャッシュ・フロー計算書についてザックリとみていきたいと思います。

①損益計算書(P/L)

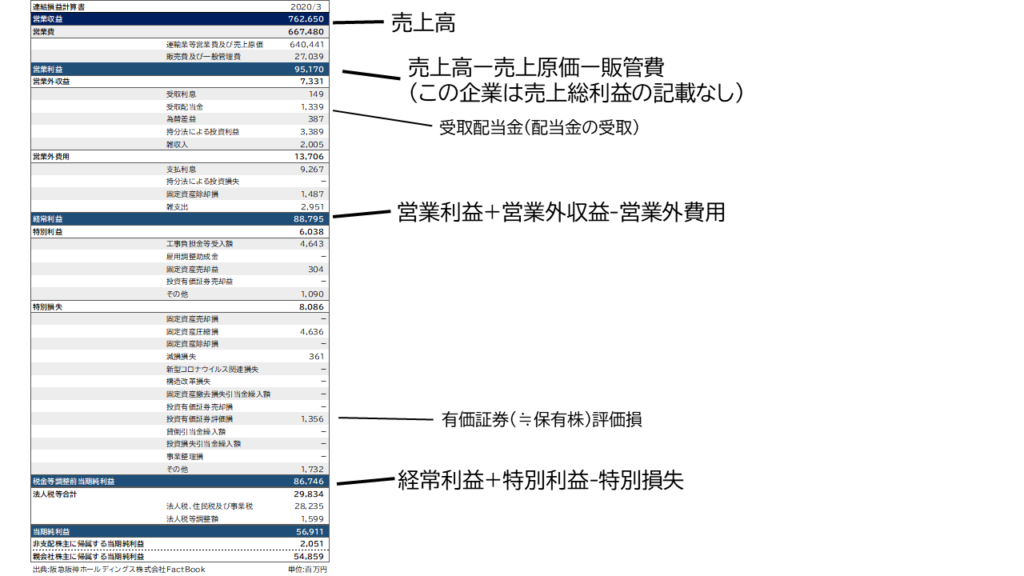

損益計算書(Profit and Loss statement:P/L)とは、一事業期間(大抵1年間)の営業成績を示したものになります。売上高を最上位に示して費用等を差し引きし、最下段には最終的な利益を示す当期純利益が表示される報告式が一般的に用いられています。

よく言う「営業利益率」というものは、この営業利益が売上高における割合を示したものになります。

営業利益までの項目を見てもらうとわかる通り、主たる事業(例えば鉄道会社が鉄道事業や不動産事業で儲ける事。一方鉄道会社が株式投資で儲けるのは本業ではない)における売上、費用が纏められているので営業利益の数字は本業で稼ぐ力があるかどうかがわかると言って良いでしょう。

最終的に計算された利益は税引き前当期純利益として計上され、そこから一定の計算方法で算出された税を差し引いて最終的な利益である当期純利益が表示されます。

なお、当期純利益には「親会社株主に帰属する当期純利益」と「非支配株主持分に帰属する当期純利益」が存在します。これは親会社とその子会社の業績を連結して報告する連結会計において、完全に支配していない(100%支配ではない)子会社の利益を計上した際、そのうち他の株主(非支配株主)に割り当てられると考えられる利益を非支配株主持分と言います。

正直な所、合算して表示してもいいと思えますが、この辺りは親会社説だとか経済的単一体説といった学説の採用等々込み入った話がある故今回はザックリということで割愛します。

②貸借対照表 B/S

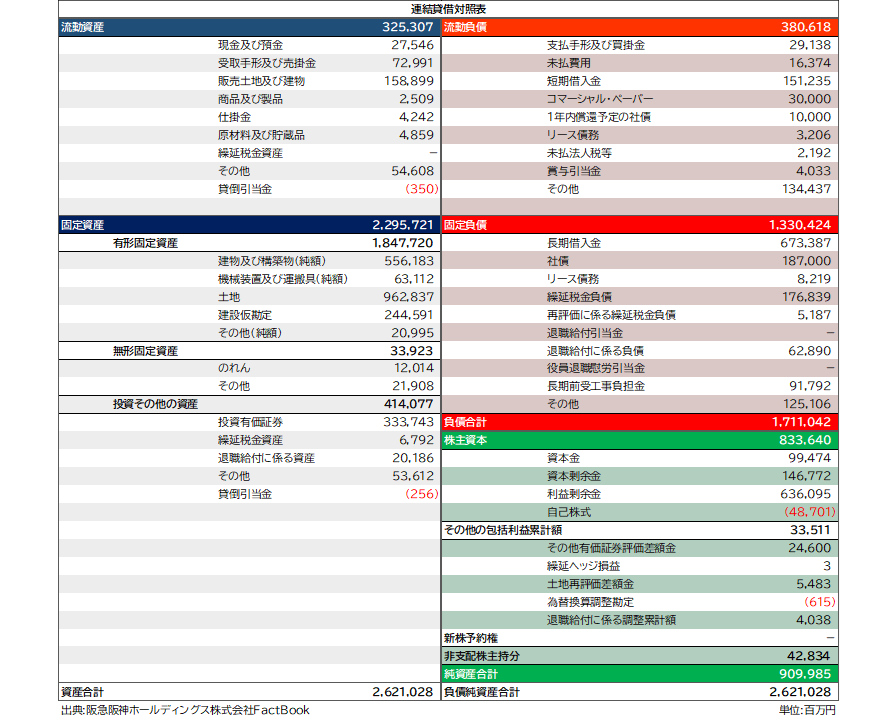

貸借対照表(Balance Sheet:B/S)とは、その時点での企業の財政状態を表したものになります。

左側(借方)に資産、右側(貸方)に負債と純資産を並べて表示するのが有名ですが、有価証券報告書ではスペースの問題もあって損益計算書と同様に縦に並べられる事が多いです。

基本的には上から流動性が高い物から並べるのが一般的です。

なお、貸借対照表という名前の通り、左側と右側の合計金額は必ず一致します。これを貸借平均の原理と言います。ROA、ROEといった経営指標は先の損益計算書とこの貸借対照表を用いて導かれます。

純資産は資産と負債の差額であり、普通は右側に表示されますが負債が資産を上回っている状態では左側に表示されることになります。この状態を一般に債務超過と言います。簡単に言うと全資産を手放しても負債のほうが多いわけですから、基本的に債務超過の状態は良くない財政状態と言えますね。

一方、無借金経営の場合は負債が無いという事ですから、右側(貸方)はほぼ純資産で満たされることになります。有名なところでは任天堂が無借金経営として有名ですね。

③キャッシュフロー計算書

キャッシュ・フロー計算書(Chash Flow statement:C/F)は現金(キャッシュ)の流れを表したものになります。

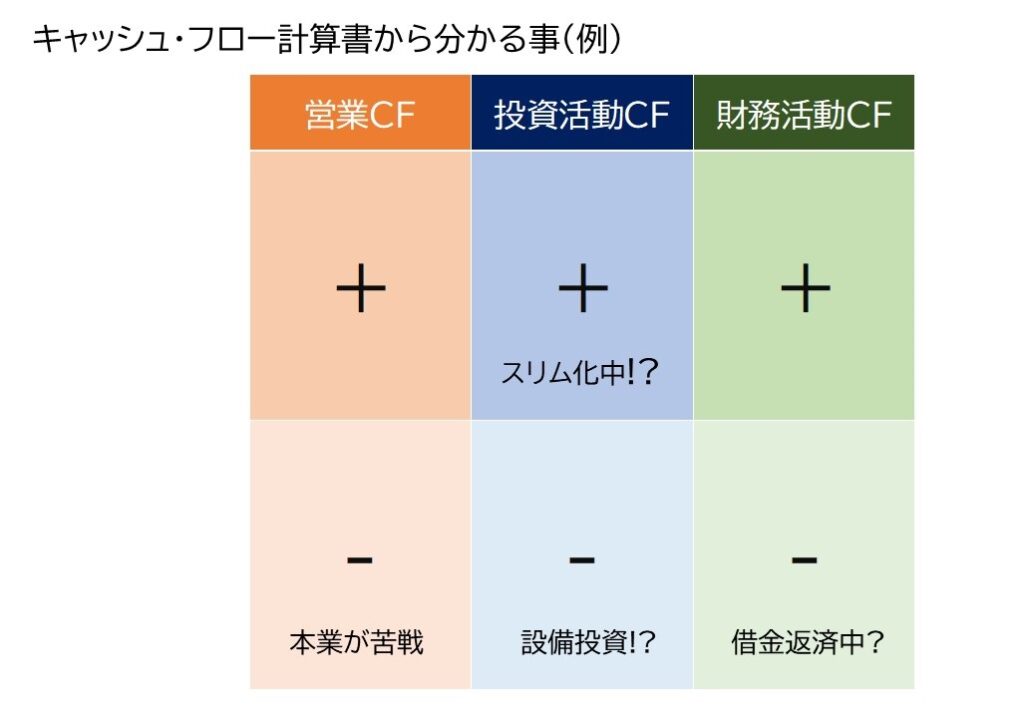

キャッシュ・フロー計算書についてはその現金の発生、流れ方によって営業キャッシュ・フロー、財務活動によるキャッシュ・フロー、投資活動によるキャッシュ・フローに分類され、この計算書によって損益計算書、貸借対照表からは分からない、見れない企業の損益や現金の使い道がわかります。

計算方法は主に損益計算書で計算された当期純利益の額を基にして加減して算出する方法が一般的です。

営業活動によるキャッシュフローという区分では、営業活動において発生した現金流動を表したものになります。

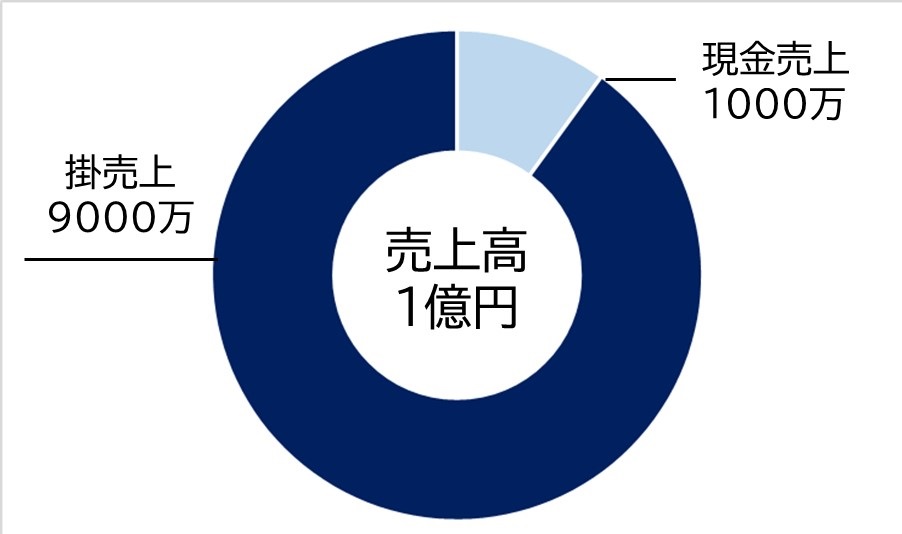

例えば、損益計算書上にあがっている「売上」は現金での売り上げの他に現時点では現金の流動を伴わない掛け売上(売掛金)が含まれており、売上における売掛金の割合が多ければ損益計算書上では黒字でもキャッシュフロー計算書上では赤字になる可能性があります。

さらに、営業キャッシュフローが赤字、つまり現金が確保できていないという事は支払が滞り資金ショートを起こす可能性を孕んでいると言えます。この様に損益計算書上は黒字なのに、資金繰りが上手くいかずに資金ショート、倒産してしまう事を黒字倒産と言います。

投資活動によるキャッシュフローの区分では投資活動、例えば設備の売却、取得におけるキャッシュフローを表示したものになります。

この区分については+の場合はキャッシュを発生したという事なので設備などを売却した場合になります。

一方、-の場合は固定資産などを取得したということになるので-だから一概にネガティブに捉えるのは少々早計だと言えるかもしれんせん。

最後に財務活動におけるキャッシュフローについては社債、株式の他、銀行借り入れによるキャッシュフローを表したものになります。

因みに…

ここまで財務諸表についてザックリと解説したわけですが、ここで一つ覚えておいて欲しいのはこの財務諸表の責任はどこにあるのか?という話。

企業における「会計」には主に、経営者(企業)と監査人という人が携わります。

そこで用いられるのが二重責任の原則というもの。

この原則論は財務諸表をGAAP(会計基準)に準拠し、適切に作成する責任は経営者に帰属し、

監査意見に対する責任は監査人が負うと明確に責任の所在が明確にされた理論です。

どうしても粉飾決算・不正会計が発覚すると監査人/監査法人も袋叩きに合う事がそれなりにあるのですが、今一度、頭ごなしに叩くのではなく冷静になって議論を重ねていただきたいと思います。